RCEP(アールセップ)協定 原産地規則 徹底解説

日本から輸出される産品が、EPAに基づく原産資格を満たしていることを証明すると、相手国税関でEPA税率(通常の関税率よりも低い関税率)の適用を受けることができます。この「EPAに基づく原産資格を満たしていることを証明する」書類が「特定原産地証明書」です。

産品の原産性を確認し、必要な書類を作成し、「特定原産地証明書」を取得すれば、RCEP協定締結国で輸入時に支払っている輸入関税をゼロにできる可能性があります。

(特定原産地証明書は、出荷の度に必要になります。)

取引先や御社にとって、大きなコスト削減につながる可能性があります。

せっかく用意された制度ですので、利用できるのであればぜひ利用したいものです。

ただし、貨物の原産性を確認し、必要な書類を作成するには専門知識が必要になります。

それでは、「RCEP協定」とはどのような内容になっているのか徹底解説していきます!

1. RCEP協定の締結国(15か国)

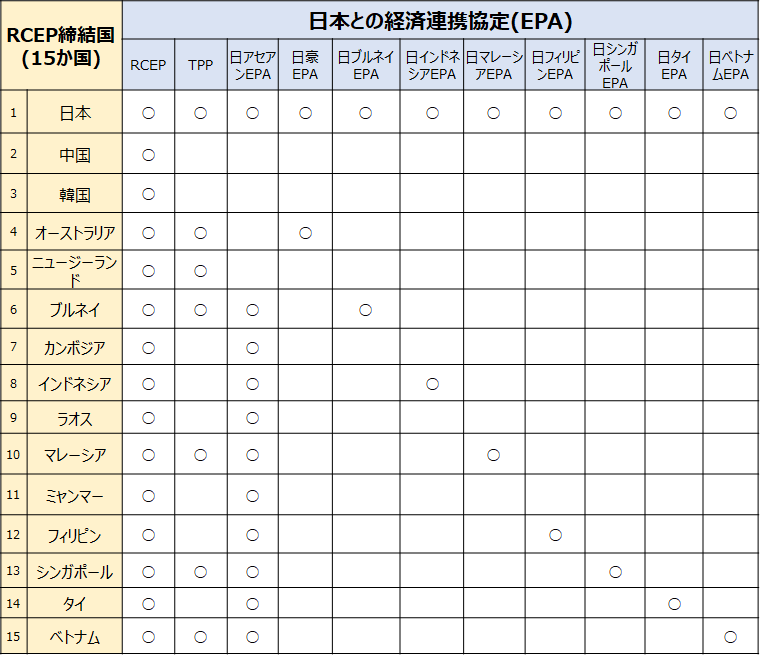

RCEP(アールセップ)協定とは、「地域的な包括的経済連携協定」の略で、ASEAN構成国、日本、中国、韓国、豪州及びNZの計15か国が参加する多国間の経済連携協定(EPA)です。

日本はこれまで数多くの国々と経済連携協定(EPA)を結んできましたが、日本と貿易額が大きい中国や韓国との協定は結ばれてきませんでした。

RCEP協定では、貿易額が大きい中国や韓国と間接的にEPAが結ばれたことにより、これから増々貿易額が伸びることが期待されます!

御社の輸出産品の価格競争力が上がるチャンスです!

特定原産地証明書を取得して、無駄な関税を削減しましょう!

日本、中国、韓国、オーストラリア、ニュージーランド、ブルネイ、カンボジア、インドネシア、ラオス、マレーシア、ミャンマー、フィリピン、シンガポール、タイ、ベトナム

このページでは「RCEP協定」について徹底解説していきます!

2. RCEP協定と他の経済連携協定(EPA)との関係

日本は中国と韓国を除く、他のRCEP協定締結国(12か国)とは、複数の経済連携協定(EPA)を締結しています。

例えば、タイとは①RCEP協定、②日アセアンEPA、③日タイEPAの3つのEPAを日本と結んでいます。

では複数のEPAを締結している場合は、いったいどのEPAを使わなければならないのでしょうか?

正解は、どの協定を使用しても構いません!

御社にとって一番有利な協定を使用することをお勧めします。

同じ産品であっても、各協定によって、削減される税率が異なったり、原産地規則が異なったりしますので、各協定をよく比較し、御社で最も有利な協定をご使用ください!

3. RCEP協定で使用できる特定原産地証明書の種類(3種類)

RCEP協定で使用できる原産地証明書の種類は全部で3種類あります。

① 第一種特定原産地証明書(第三者証明制度) →日本商工会議所が発給

② 第二種特定原産地証明書(認定輸出者制度) →認定された輸出者自らが作成

③ 輸出者自己申告制度 →輸出者自らが作成 ※1

※1 現在はオーストラリア、ニュージーランド、韓国向けのみしか利用できません。

いずれを使用しても構いませんが、通常は日本商工会議所が発給する「第一種特定原産地証明書」を使用することになります。

なぜ、通常は日本商工会議所が発給する「第一種特定原産地証明書」を使用することが多いかというと、②認定輸出者制度と③輸出者自己申告制度は、使用できる条件があるのです。

全ての輸出者が使用できる訳ではないのです。

まず、輸出者が自ら第二種特定原産地証明書を作成できる「認定輸出者制度」は、経済産業省から「認定輸出者」と認定されなければ、利用することができません!

認定輸出者と認定を受けるのは、社内管理体制の構築や、日本商工会議所の発給する第一種特定原産地証明書を年間で8回以上の取得実績などが求められます。

従って初めて特定原産地証明書を利用する輸出者は、この認定輸出者制度は利用できないのです。(実績が必要)

また、③の輸出者自己申告制度は、今のところオーストラリア向けとニュージーランド向けにしか利用できません。(中国向けや、韓国向けには利用できません)

4. RCEP協定で使用するHSコードのバーション

RCEP協定で使用するHSコードのバージョンは、2023年1月1日以降は、「HS2022」になりますので、ご注意ください!

・2022年12月31日までは、「HS2012」を使用する。

・2023年1月1日以上は、「HS2022」を使用する。

5. RCEP協定における「原産地基準」について

特定原産地証明書を取得するには御社の産品が、RCEP協定で定められた原産地基準を満たしていなければなりません!

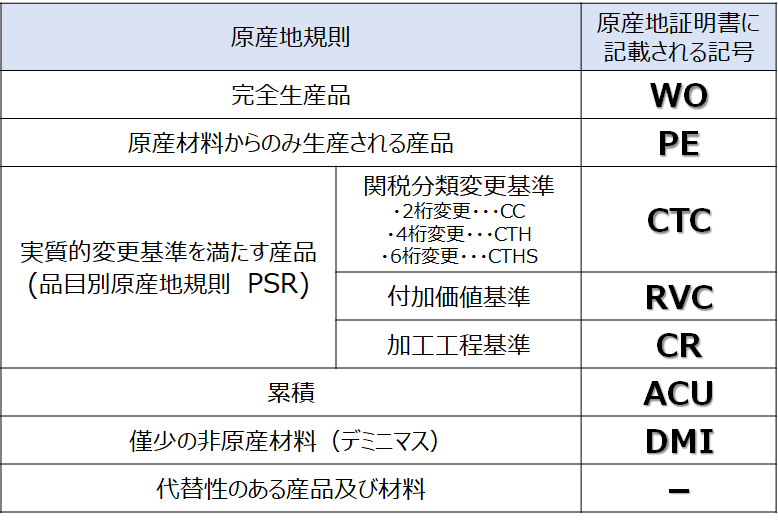

RCEP協定の原産地規則は、①完全生産品、②原産材料から生産される産品、③実質的変更基準を満たす産品の大きく3つの基準があります。

そして、③の実質的変更基準は、産品の関税分類(HSコード)ごとに、3つの品目別規則が定められており、 (1) 関税分類変更基準、(2) 付加価値基準、(3) 加工工程基準の3つの基準があります!

産品の関税分類(HSコード)ごとに原産地規則(品目別規則 PSR)が定められているので、産品のHSコードに対応した原産地規則をよく確認しましょう!

① 完全生産品(WO)

② 原産材料から生産される産品(PE)

③ 実質的変更基準を満たす産品(品目別規則PSR)

(1) 関税分類変更基準(CTC)

(2) 付加価値基準(RVC)

(3) 加工工程基準(CR)

産品毎に定められた品目別規則(PSR)は、税関のHPに掲載の「原産地規則ポータル」で簡単に調べることができます。

関連記事をリンクしておきます!

5.1 完全生産品(WO)とは?

完全生産品とは締約国において「完全に得られ、または生産される産品」と定義されます。

具体的には、農林水産品、鉱物資源といった一次産品のほか、廃棄物やくずなども含まれます。

日本の領域において完全に得られ、または生産される産品で、具体的には日本で生まれ、飼育された牛や、その牛から得られる牛乳などです。

また日本で採取される果物や野菜、魚なども日本の完全生産品です。

このような産品は、日本の原産品とすることができます。

一番イメージしやすいですね!

項 目 (例 示) |

|---|

| a. 生きている動物であって、締結国において生まれ、かつ、成育されたもの(家畜、領海で採捕した魚等) |

| b. 締結国において狩猟、わなかけ、漁ろう、採集又は捕獲により得られる動物 (捕獲された野生生物) |

| c. 締結国において生きている動物から得られる産品 (卵、牛乳、羊毛等) |

| d. 締結国において収穫され、採取され、又は採集される植物及び植物性生産品 (果物、野菜、切花等) |

| e. 締結国において抽出され、又は得られる鉱物その他の天然の物質 (原油、石炭、岩塩等) |

| f. 締結国の船舶により、両締約国の領海外の海から得られる水産物その他の産品 (公海、排他的経済水域で捕獲した魚等) |

| g. 締結国の工船上において(f)に規定する産品から生産される産品 (工船上で製造した魚の干物等) |

| h. 締結国の領海外の海底又はその下から得られる産品 (大陸棚から採掘した原油等) |

| i. 締結国において収集される産品であって、日本において本来の目的を果たすことができず、回復又は修理が不可能であり、かつ、処分又は部品若しくは原材料の回収のみに適するもの (走行が不可能な廃自動車等) |

| j. 締結国における製造若しくは加工作業又は消費から生ずるくず及び廃品であって、処分又は原材料の回 収のみに適するもの (木くず、金属の削りくず等) |

| k. 本来の目的を果たすことができず、かつ、回復又は修理が不可能な産品から、締結において回収される部品又は原材料 (走行が不可能な廃自動車から回収したタイヤであって、タイヤとしての使用が可能なもの等) |

| l. 締結国において(a)から(k)までに規定する産品のみから得られ、又は生産される産品 ((a)に該当する牛を屠殺して得られた牛肉等) |

5.2 原産材料のみから生産される産品(PE)とは?

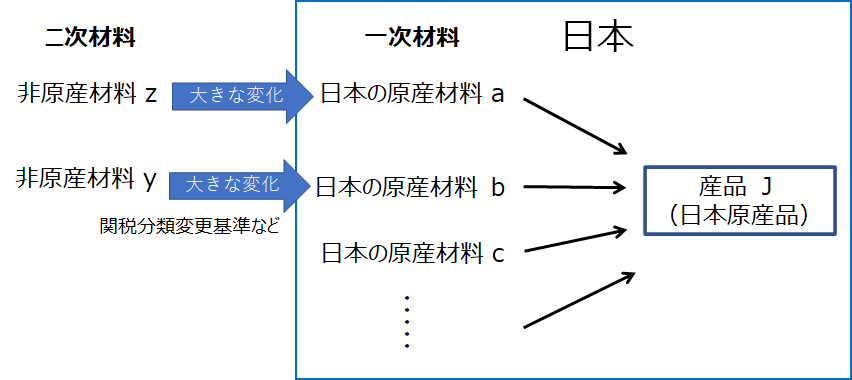

これは文字通り、「日本の原産材料のみ」から生産される産品をいいます。

しかし一般的には「日本の原産材料のみから生産される産品」であることを証明するのは、非常に大変なため(証明資料がたくさん必要)、作業効率を考えると、次でご紹介する「関税分類変更基準」や「付加価値基準」を使用して、原産性を証明する方が簡単です。

下記図で説明すると、「原産品a」、「原産品b」、「原産品c」のそれぞれの原産地規則調べ、その原産地規則を満たしていることを証明する根拠書類を、それぞれ作成しなければならないため、作業工数がどうしても増えてしまいます。

また、日本以外の非原産材料を使用している場合は、この基準は使用できません。

5.3 実質的変更基準を満たす産品(PS)とは?

実質的変更基準とは、産品の関税分類(HSコード)毎に要件が定められており、以下の3つの基準に分類されます。

(1)関税分類変更基準(CTC)

(2)付加価値基準(RVC)

(3)加工工程基準(CR)

実質的変更基準を、かみ砕いて説明すると、産品の生産に使用する「非原産材料」が、日本において加工や産品に生産に使用されることにより、実質的に他のモノに変化したと認められる場合は、当該非原産材料は日本の原産材料としてみなすというルールです。

それでは、(1)関税分類変更基準、(2)付加価値基準、(3)加工工程基準をそれぞれ細かく見ていきましょう!

5.3.1 関税分類変更基準(CTC)についての解説

関税分類変更基準とは、輸出産品と輸出産品の生産のために使用された非原産材料の間で、HSコードが変更されている場合、そこに実質的な変更があったとみなし、輸出産品を原産品であると認める基準です。

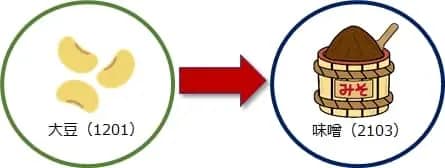

例えば大豆(HSコード:1201)を中国から日本に輸入し、その大豆を日本で味噌(HSコード:2103)に加工したとします。

中国産の大豆は、日本で加工することにより味噌に変化(HSコードが変更)されているので、大豆は日本で実質的な変更があったとみなします。

大豆は中国産のものであっても、関税分類変更基準を満たし、味噌は日本の原産品であることが認められるというものです。

これを、関税分類変更基準(HSコード変更基準)と呼びます。

更に関税分類変更基準は、何桁レベルのHSコードの変更が必要なのか、各産品毎に定められています。

CC (Change in Chapter)・・・HSコード2桁変更(類の変更)

CTH (Change in Tariff Heading)・・・HSコード4桁変更(項の変更)

CTHS (Change in Tariff Sub Heading)・・・HSコード6桁変更(号の変更)

例えば、産品の原産地規則が「CTH」だった場合、HSコード4桁変更が必要になります。

下記の図で説明すると、産品のHSコード4桁が「8302」なので、使用される非原産材料は「8302」以外のHSコードである必要があります。

実務的に効率が良い方法として、一旦全ての「構成部品・材料」を「非原産品」として扱い、関税分類変更基準を満たせば「原産品」と扱った方が効率がよいです!

5.3.2 付加価値基準(RVC)についての解説

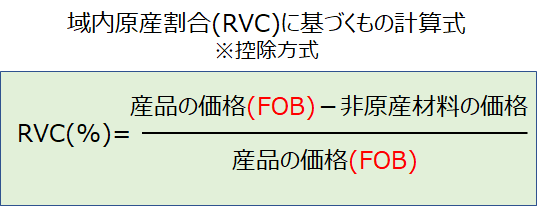

付加価値基準(RVC)とは、日本で付加された価値が、ある一定の割合を満たしていることです。

日本での付加価値割合は、RCEP協定の場合、原則FOB金額に占める付加価値が40%以上あれば、日本で実質的な変更があったとみなし当該産品は日本の原産品と認められます。

付加価値とは、日本の原産材料や労務費、経費、利益、間接費等々の合計です。

閾値を超えなければ、「原産品」と証明しやすい部品・材料から、根拠資料を作成または入手(サプライヤー証明書など)します。

まじめに全ての「原産品」を証明する必要はありません。閾値を超えた時点でOKです!

・付加価値基準(VA)での根拠資料の作り方

・付加価値基準の計算方法徹底解説!(控除方式・積上げ方式・その他の方式)

5.3.3 加工工程基準(CR)についての解説

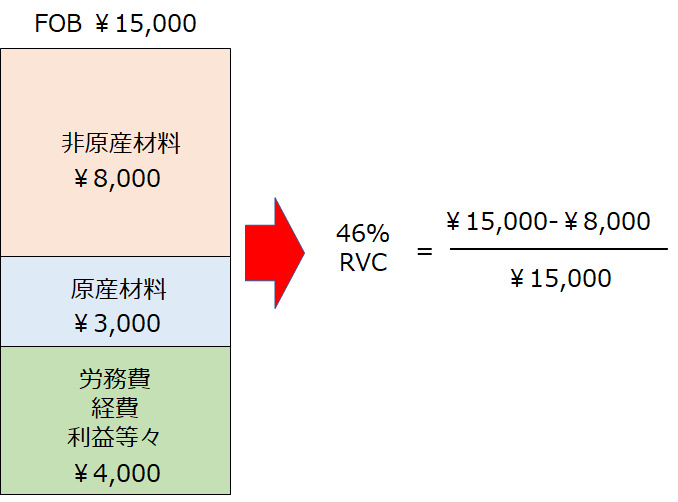

加工工程基準とは、非原産材料に特定の加工工程が施されることが要求される基準です。

化学反応、精製、異性体分離の各工程、若しくは生物工学的工程を経ることで実質的な変更があったものとみなし、原産性が与えられる基準です。

例えばA国からプロピレンを輸入し、日本にて化学反応(特定の加工工程)させグリセリンを製造した場合、グリセリンは加工工程基準を満たし、実質的な変更があったとみなし日本の原産品として認められます。

6. 実質的変更の例外① 累積(AUC)とは?

原産品の確認を行う時に、関税分類変更基準や付加価値基準を満たさない場合でも、あきらめるのではなく、救済規定である「累積」という考え方があります。

RCEP協定の場合は、「モノの累積」ができます。

モノの累積とは相手締結国で作ったモノは、自国で作ったモノとみなす考え方です!

付加価値基準で使用するロールアップとは?

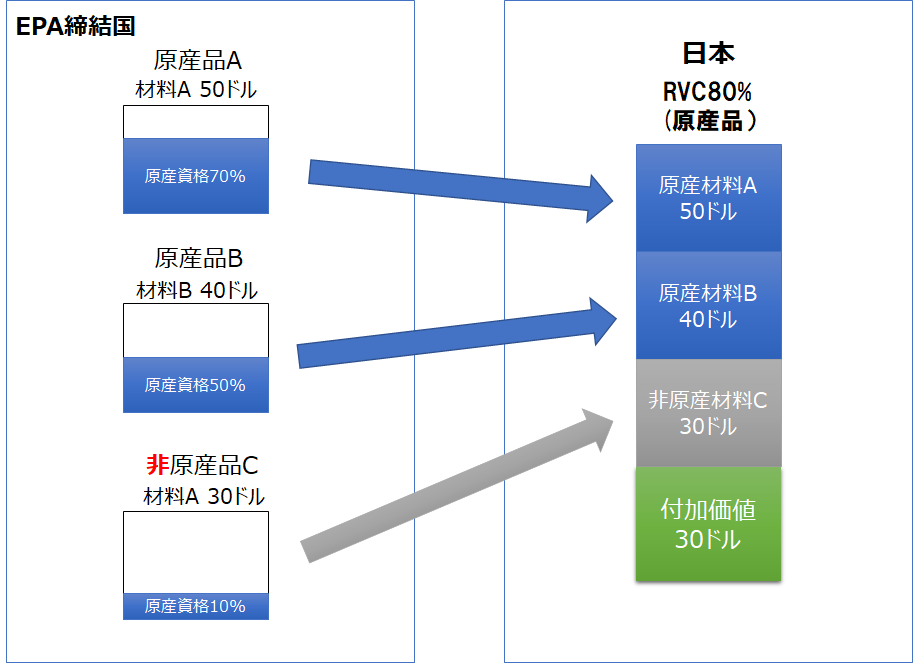

モノの累積の代表的な例として、付加価値基準を利用する際の「締約国間ロールアップ」があります!

ロールアップとは、相手締結国の原産品については、原産品全ての価格を、日本の原産材料としてカウントしてよいことを言います。

下記の図で説明すると、相手締結国の原産品Aには締結相手国以外の非原産材料も含まれていますが、締結相手国の原産品であるAの価格50ドルすべてを、日本の原産材料費としてカウントしてもよいという規定です。(締結間ロールアップ)

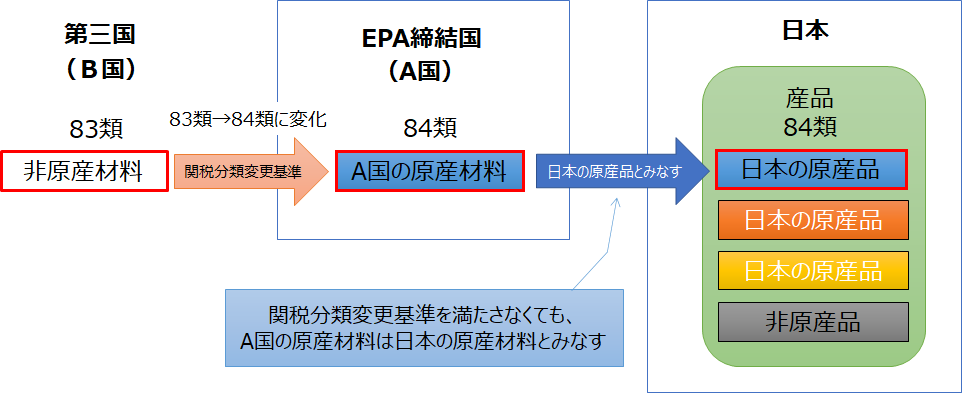

モノの累積 関税分類変更基準でも使えます!

締結国であるA国で、関税分類変更基準を満たしA国の原産品になったモノは、日本の産品で規定されている関税分類変更基準を満たすことができない場合でも、A国の原産品は日本の原産品としてみなされます!(モノの累積)

7. 実質的変更の例外② 僅少の非原産材料(DMI)とは?

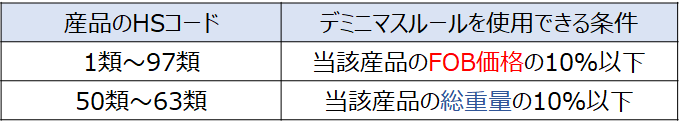

関税分類変更基準を利用し原産性を証明する場合、HSコードが変化せずに基準を満たさないケースに使用できる救済規定です。

デミニマスルールとも言われます。

関税分類変更基準を満たさない非原産材料があったとしても、その使用がわずかな場合、日本の原産品として認める救済規定です。

産品に占める割合が以下に当てはまる場合、その使用がわずかとして日本の原産品として認められます。

※第50類から第63類の僅少の非原産材料は、価額と重量のいずれかを選択することが可能です。

8. 実質的変更の例外③ 原産資格を与えることとならない作業とは?

日本で行われる工程や加工が軽微な場合、たとえ「関税分類変更基準」や「付加価値基準」などの規定を満たしていても、日本の原産性は与えられません。

日本でほどんど手を加えられていないと判断されます!

ただ単に箱詰めや、シールを張り付けるだけの作業では日本の原産性は与えられないのです!

(a)輸送又は保管のために産品を良好な状態に保つことを確保する保存のための工程

(b)輸送又は販売のために産品を包装し、又は提示する工程

(c) ふるい分け、選別、分類、研ぐこと、切断、切開、破砕、曲げること、巻くこと又はほどくことから成る単純な処理

(d)産品又はその包装にマーク、ラベル、シンボルマークその他これらに類する識別表示を付し、又は印刷する工程

(e) 産品の特性を実質的に変更しない水又は他の物質による単なる希釈

(f) 生産品の部品への分解

(g) 動物をとさつする工程

(h) 塗装及び研磨の単純な工程

(i) 皮、核又は殻を除く単純な工程

(j) 産品の単純な混合(異なる種類の産品の混合であるかどうかを問わない)

(k) (a)から(j)までに規定する二以上の工程の組合

9. 積送基準とは?

せっかく日本の原産品を証明する特定原産地証明書を取得してもこの「積送基準」を満たしていなければ、原産品とみなされません!

積送基準を満たすためのには、下記の①、②のいずれかを満たさなければなりません。

①日本から協定国に直接輸送されること

②積替え又は一時蔵置のために第三国を経由して輸送される場合、当該第三国において積卸し及び産品を良好な状態に保存するため必要なその他の作業以外の作業が行われていないこと。

一般的には「通し船荷証券の写し」があれば積送基準を満たします!

1)通し船荷証券の写し

2)第三国において積卸し及び産品を良好な状態に保存するために必要なその他の作業以外の作業が行われていないことを証明するもの

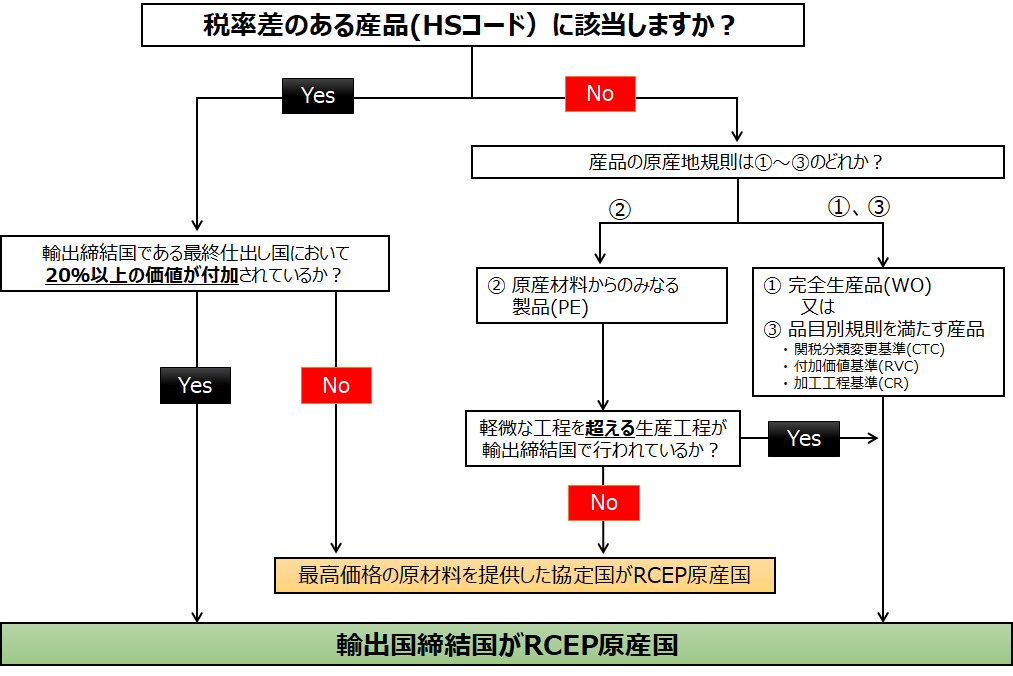

10. RCEP原産国の決定方法(税率差ルール)

RCEP協定の特徴の1つとして、税率差というものがあります。

他のEPAは、品目によって税率は異なりますが、国では差をつけてはおらず、協定締約国であれば同じ税率が適用されます。

しかしRCEPの場合は、同じ産品であっても、相手国によって、適用される関税率が異なる場合があります。

これを関税率の差異(税率差)と言います。

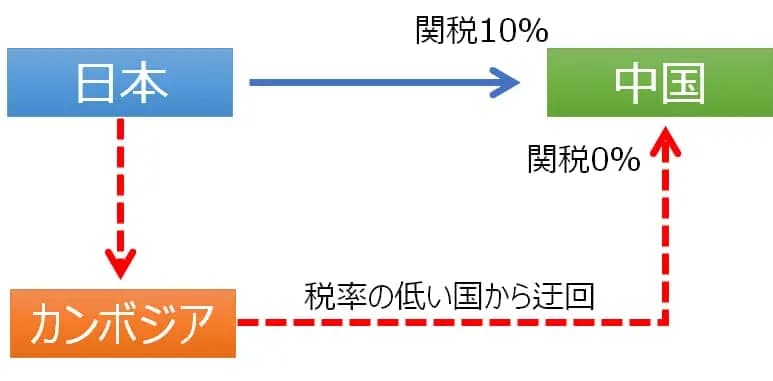

ここで問題になるのが、国によって税率差が発生するので、意図的に低税率の締約国を経由して輸出する、いわゆる「迂回輸出」の問題があります。

この税率差を目的とした迂回輸出を防ぐためのルールが「税率差ルール」です。

例えば、上記の図でご説明すると、日本から中国へは10%の関税が掛かるのに対し、カンボジアから中国へは関税が掛からないなど、国で関税率に差を設けています。

税率差があると、日本から輸出すると、関税が高いので、まず一旦、日本でほぼ完成品の状態にしておいて、カンボジアに輸出し、カンボジアで残り工程を行い製品を完成させ、カンボジアから中国に輸出することで、関税をゼロにする迂回輸出を行う可能性があります。

この迂回輸出を防止する為にできたルールが「税率差ルール」です。

迂回輸出を防ぐため、原産地判定に追加的要件が加わり、輸出国で付加価値が20%以上必要になるのです。

税率差がある品目(HSコード)については、たとえ関税分類変更基準などの原産地基準を満たしていても、追加的要件を満たさなければならず、輸出国で付加価値が20%以上必要になります!

ですので、上記の図で説明すると、カンボジアで原産地証明書を発給するのには、カンボジアでたとえ関税分類変更基準などの原産地基準を満たしていても、追加的にカンボジアで付加価値が20%以上が必要となるのです。

ですので、簡単な作業を行うだけれは、カンボジアがRCEP原産国となることはできないのです。

御社の産品を下記のフロー図に当てはめ、RCEP原産国を判断下さい。

まずは、輸出産品が税率差のある産品(HSコード)に該当するか確認してください!

税率差のある国は下記の6か国です。

(b)輸送又は販売のために産品を包装し、又は提示する工程

(c) ふるい分け、選別、分類、研ぐこと、切断、切開、破砕、曲げること、巻くこと又はほどくことから成る単純な処理

(d)産品又はその包装にマーク、ラベル、シンボルマークその他これらに類する識別表示を付し、又は印刷する工程

(e) 産品の特性を実質的に変更しない水又は他の物質による単なる希釈

(f) 生産品の部品への分解

(g) 動物をとさつする工程

(h) 塗装及び研磨の単純な工程

(i) 皮、核又は殻を除く単純な工程

(j) 産品の単純な混合(異なる種類の産品の混合であるかどうかを問わない)

(k) (a)から(j)までに規定する二以上の工程の組合

税率差品目に対するこれらのルール(付加価値20%以上の確認)を適用して、RCEP原産国を特定することは事業者にとって確認作業が増えてしまいます。

このため、税率差ルールを適用せずに、対象原産品において、原産材料を提供した締約国又は全ての締約国の中で最高税率の締結国をRCEP原産国とすることができます!

(税率は高くなりますが、確認作業は軽減されます。)

11. 関係書類の保存期間

RCEP協定の書類の保存期間は3年間です。

保存書類は特定原産地証明書のほか、原産品判定を行う際に用いた対比表、計算ワークシート、契約書、仕入書、価格表、総部品表又は製造工程表等々です。

以上、最後までお付き合い頂きありがとうございました!

特定原産地証明書申請代行サービス

同意通知書の提出サービス

サプライヤー証明書作成サービス

安全保障貿易管理サービス

原産地証明書で弊所が選ばれる理由!

・RCEP特定原産地証明書を取得する為の申請方法 徹底解説!

・RCEP締結国(15か国)とはどこの国?

・RCEP(アールセップ)の効果・メリット

・RCEPで関税を削減する方法

・RCEPにおける譲許表の見方

・RCEPにおける原産地証明書の種類(3種類)

・RCEPにおける品目別原産地規則の調べ方 徹底解説!

・RCEPにおける税率差ルールとは何?

・RCEPおける僅少の非原産材料について(デミニマスルール)

・RCEPでの梱包材料や包装材料の取り扱いについて

・RCEPにおける原産品判定基準で使用される記号

・原産性が与えられない軽微な工程及び加工とは何?

・RCEPにおける酒類の特定原産地証明書について

・RCEPにおける不備ある原産地証明書の扱いについて

・RCEPにおける事後確認(検証)について

・RCEP協定における関税分類変更基準(CTC)の根拠資料の作り方

・RCEP 中国から香港を経由して日本に輸入する場合の積送基準について

・RCEP協定で使用する特定原産地証明書の「亡失」及び「記載事項に変更」が生じた場合の対応方法

・特定原産地証明書の電子発給開始 タイとRCEP

・RCEPにおける累積(締結間ロールアップ)について

・RCEP協定における自己申告制 徹底解説! ~輸出編~

・原産地証明書で弊所が選ばれる理由!

・特定原産地証明書申請代行サービス

HERO行政書士事務所

HERO行政書士事務所