RCEPにおける税率差ルールとは何?

RCEP協定は「CPTPP」や「アセアンEPA」のような経済連携協定とは異なり、大きな特徴の一つとして税率差というものがあります。

「CPTPP」や「アセアンEPA」ですと、品目によって税率は異なりますが、国では差をつけてはおらず、協定締約国であれば同じ税率が適用されます。

しかしRCEPの場合は、同じ産品であっても、相手国によって、適用される関税率が異なる場合があります。

これを関税率の差異(税率差)と言います。

例えば、日本への輸入の場合、日本は相手国に応じて、3種類の税率を設定しています。

① ASEAN・豪州・ニュージーランドからの輸入時の税率

② 中国からの輸入時の税率

③ 韓国からの輸入時の税率

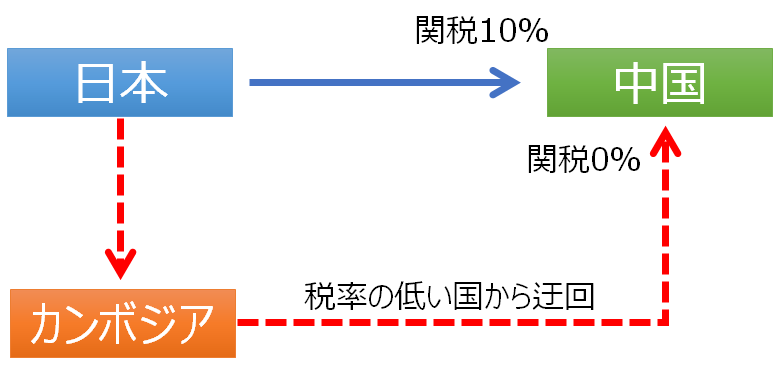

ここで問題になるのが、国によって税率差が発生するので、意図的に低税率の締約国を経由して輸出する、いわゆる「迂回輸出」の問題があります。

この税率差を目的とした迂回輸出を防ぐためのルールが「税率差ルール」です。

例えば、ある貨物を日本から中国に輸出するのと、カンボジアから中国に輸出するのでは関税が異なると仮定します。(関税差がある)

この場合、日本でほとんど完成品に近い状態にした上で、カンボジアに輸出し、カンボジアで完成品に仕立て、カンボジアから中国に輸出すれば関税がゼロで済みます。

これが意図的に低税率の締約国を経由して輸出する、いわゆる「迂回輸出」です!

税率差を設けている締約国

相手国に応じて、異なる税率(税率差)を設定している国は7か国あります。

①日本

②中国

③韓国

④タイ

⑤ベトナム

⑥インドネシア

⑦フィリピン

日本、中国、韓国、オーストラリア、ニュージーランド、ASEAN10か国 (ブルネイ、カンボジア、インド ネシア、ラオス、マレーシア、 ミャンマー、フィリピン、シンガ ポール、タイ、ベトナム)

税率差ルールについて

それでは、税率差を目的とした迂回輸出を防ぐための「税率差ルール」を見ていきましょう!

ほとんどの貨物が、協定で定められた原産地規則を満たした国が、RCEP原産国になります。

例えば、関税分類変更基準や付加価値基準などです。

ただし、締結国で定めた特定品目(税率差品目)の場合、たとえ関税分類変更基準や付加価値基準などの原産地基準を満たしていても、追加的要件を満たさなければならず、輸出国で付加価値が20%以上必要になります。

税率差のある特定品目(税率差品目)の場合、単なる迂回先がRCEP原産国とならないように、追加要件として20%以上の付加価値が必要になります!

付加価値とは、経費、人件費、利益、原産材料費などを言います。

※締結国で定めた特定品目(税率差品目)とは具体的に何かは、このページの後半で具体的な品目(HSコード)を紹介します!

前提条件として、下記の①~④とした時の税率差ルールを見ていきましょう!

①日本で製造するA貨物を中国に輸出する。

②A貨物は、A貨物のHSコードの原産地規則である関税分類変更基準を満たす。

③A貨物は中国で定めた特定品目で、FOB価格が¥1,000である。

④A貨物は日本で経費等が¥300掛かっている。

まず、A貨物は、A貨物のHSコードの原産地規則である関税分類変更基準を満たすため、通常であれば、RCEP原産国は日本になります。

しかし、A貨物は輸出先である中国での特定品目(税率差品目)であるため、迂回輸出による不正な関税削減を防ぐため、税率差ルールの追加的要件である付加価値が20%以上あるか、確認しなければなりません。

A貨物の価格はFOB 1,000円で、日本で経費が300円掛かっているので、日本の付加価値は30%なので追加的要件(20%以上)を満たし、RCEP原産国は日本となります!

基本ルール(第 2.6 条 2)

RCEP 原産国は、RCEP協定原産地規則章の規定に従って原産品の資格を取得した締約国とする。ただし、原産材料のみからなる産品の場合は、輸出国で軽微な工程以外の生産工程が行われた場合に限る

特定の品目についての特別ルール(第 2.6 条 3)

輸入締約国の譲許表の付録に掲げる特定の原産品に関しては、上記(1)にかかわらず、輸出締約国における付加価値が 20%以上った場合にのみ、当該輸出締約国をRCEP原産国とする。

補完的ルール(第 2.6 条 4)

上記(1)、(2)で輸出締約国が RCEP 原産国とならない場合、最高価額の原産材料を提供した締約国をRCEP原産国とする。

輸入者の選択によるルール(第 2.6 条 6)

上記にかかわらず、輸入者は、原産材料を提供した締約国又は全ての締約国の中で最高税率を選択可能。

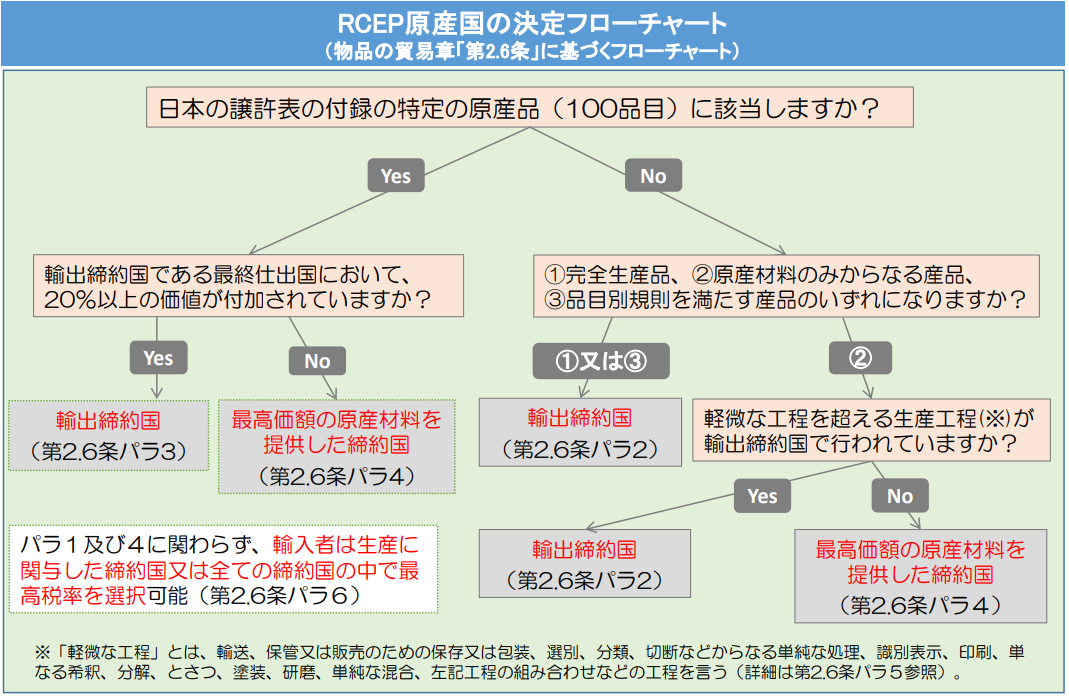

参考で税関に掲載のフローチャートを掲載しておきます。

※出典:税関HP

上記の税関が公表しているフローを基に、日本から中国へ輸出する場合を例にして、更に解説致します!

①まずは輸出する産品が、原産地規則を満たしていることを確認します。

(ここでは関税分類変更基準などを満たしている産品と仮定します。)

↓

②次に輸出する産品が、中国で定める特定品目に当たるか確認します。

(HSコードで確認します。)

↓

③特定品目に該当する場合は、日本において、追加的要件である20%以上の付加価値があるか確認します。

↓

④日本の付加価値が20%以上あれば、日本がRCEP原産国になります。

20%以上無ければ、締約国の中で最高価額の原産材料を提供した国をRCEP原産国とします。

日本で製造する産品は、通常は日本の経費や利益などの付加価値が20%以上はあるのではないでしょうか?

従い、原産品規則を満たせば、通常は日本がRCEP原産国になります。

しかしRCEP協定には税率差ルールがあるので、相手国の特定品目に該当する場合は、日本の付加価値が20%以上あることを必ず確認しましょう!

税率差ルールを使用しない方法もあります!

税率差品目に対するこれらのルール(付加価値20%以上の確認)を適用して、RCEP原産国を特定することは事業者にとって確認作業が増えてしまいます。

このため、輸入者は、税率差ルールを適用せずに、対象原産品において、下記のいずれかを選択して適用しRCEP協定税率の申請を行うことができます。

(税率は高くなりますが、確認作業は軽減されます。)

①輸出締約国がRCEP原産国とならない場合、最高価額の原産材料を提供し締約国をRCEP原産国とする。(ただし、原産材料の提供国を証明できる場合に限る)

②上記にかかわらず、輸入者は、原産材料を提供した締約国又は全ての締約国の中で最高税率の締結国をRCEP原産国とする。

確認作業が困難な場合や、面倒な場合は、最高税率の締結国を「RCEP原産国」とすることができます!

税率差ルールを使用せず、上記①又は②のいずれかを適用する場合は、原産地証明書のRCEP原産国欄には、①の場合は国名の後ろに「*」、②の場合は国名の後ろに「**」を付けます。

例えば、「CHINA*」、「KOREA**」というようにします!

締結国で定めた特定品目(税率差品目)

RCEPの税率差ルールでポイントとなる、締結国で定めた特定品目(税率差品目)とはいったい何か解説しています。

相手国に応じて、異なる税率(税率差)を設定している国は7か国あります。

それぞれの国で定められた特定品目(税率差品目)を見ていきます!

主な対象品目:農産品、皮革、履物

主な対象品目:綿糸、オートバイ、機械類、農産品等

主な対象品目:自動車、自動車部品、機械類、農水産品等

主な対象品目:機械類、鉄鋼、農水産品等

主な対象品目:オートバイ、自動車部品、ガラス、農水産品等

主な対象品目:鉄鋼、自動車、化学等

ゴム、エアコン、ゴム製品、野菜等

HERO行政書士事務所

HERO行政書士事務所